包阅导读总结

1. 降息、美国、货币市场基金、企业债、瑞银

2. 美联储可能在 9 月降息,市场认为资金或从货币市场基金流向美股,但瑞银认为最大受益领域可能是企业债,并建议投资者瞄准银行、医疗保健等领域的投资级信贷。

3.

– 美联储加息使货币市场基金收益率推高,低风险资产获资金涌入

– 官方借贷成本上升,货币市场基金平均收益率达 5.21%

– 资产规模飙升,大部分增长来自家庭

– 对于降息后资金流向的不同观点

– 多头认为资金将流向美股,瑞银认为流向企业债潜力更大

– 列举上一次降息周期资金轮换情况

– 瑞银给出的投资建议

– 投资级信贷:银行、医疗保健等领域有望受益

– 高收益类信贷:关注金融、非周期性行业和运输业

– 提示风险:不同经济情况下债券表现不同

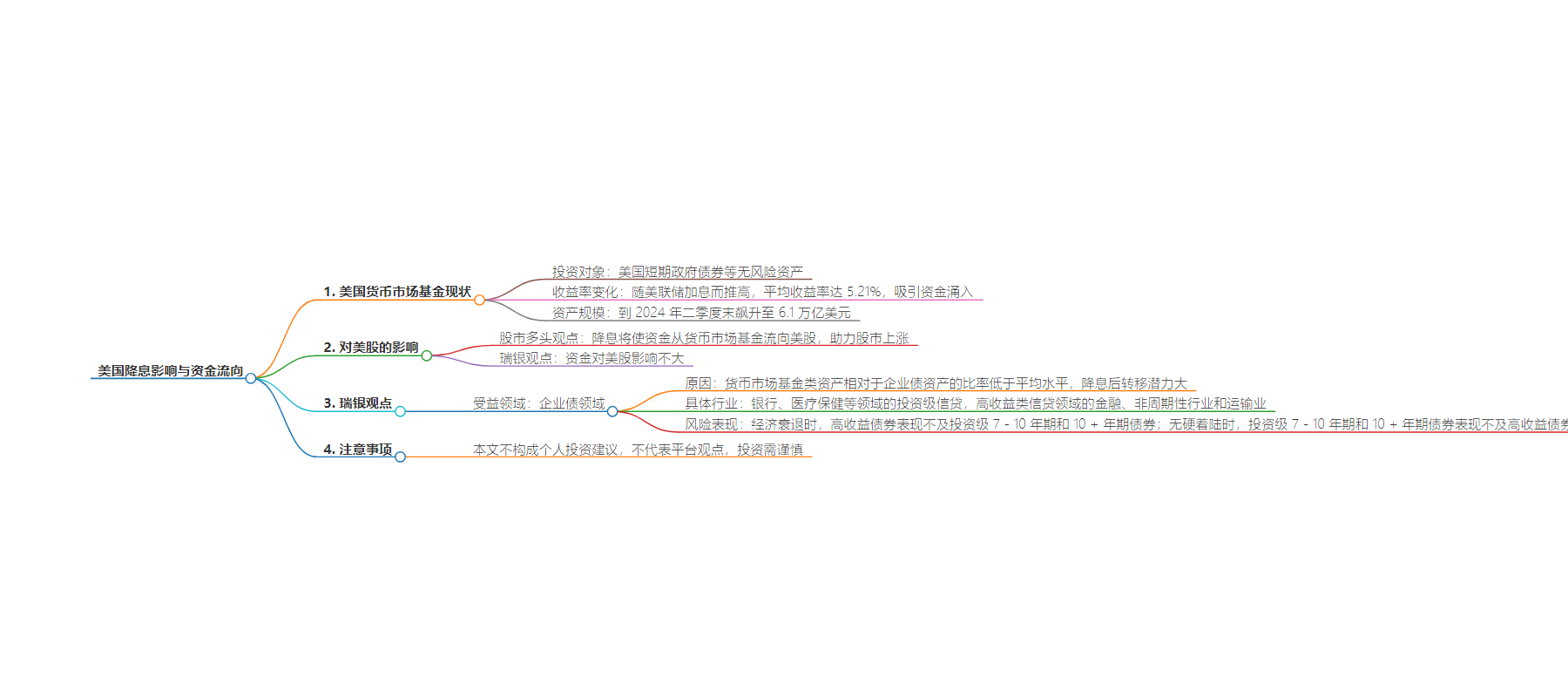

思维导图:

文章地址:https://mp.weixin.qq.com/s/X-Xc4d9FBIAZRxhorUZ5tA

文章来源:mp.weixin.qq.com

作者:何浩

发布时间:2024/7/30 11:12

语言:中文

总字数:929字

预计阅读时间:4分钟

评分:87分

标签:美联储降息,货币市场基金,企业债,投资级债券,高收益债券

以下为原文内容

本内容来源于用户推荐转载,旨在分享知识与观点,如有侵权请联系删除 联系邮箱 media@ilingban.com

货币市场基金主要投资于美国短期政府债券等无风险资产。此前,随着美联储启动几十年来最激进的加息周期,美国官方借贷成本从2022年3月的接近零升至5.25%至5.5%的区间,货币市场基金的平均收益率同步被推高至5.21%一线,这种低风险类资产获得资金疯狂涌入。

当前的市场共识是,美联储将在本周的FOMC会议上发出可能在9月降息的信号。一些股市多头因此认为,美国利率宽松周期开始,将引发资金从货币市场基金(MMF)流向美股,为股市上涨提供助力。

但以Matthew Mish为首的瑞银策略分析师们不这样认为。他们认为,货币市场基金中的资金,可能并不会对美股产生那样大的影响,最为受益的可能是企业债领域。

瑞银指出,到2024年第二季度末,货币市场基金的资产规模飙升至6.1万亿美元,2023年同期为5.4万亿美元,2019年同期为3.2万亿美元。其中的大部分增长都来自家庭。

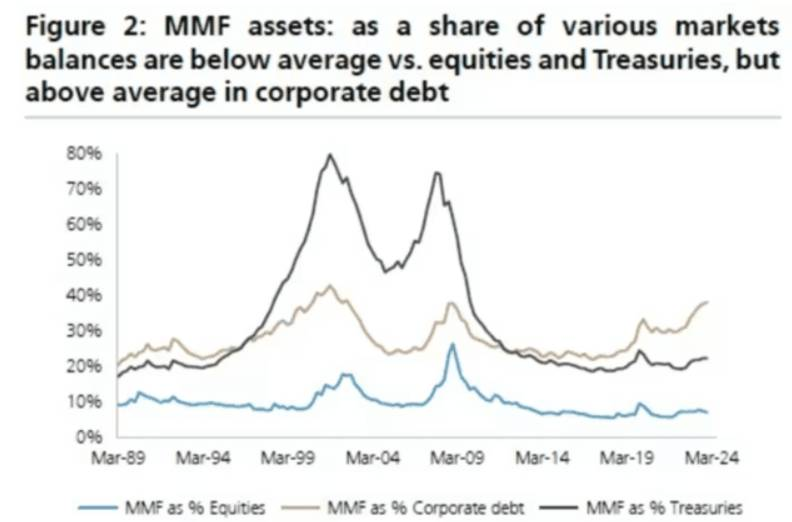

瑞银认为,重要的是要考虑MMF相对其它大类资产的份额。自2019年以来,美国股市和美国债市的复合年增长率为11%,导致货币市场基金类资产相对于美股或是美债的份额,都低于历史平均水平。例如当前对股市为7%,平均水平为10%;当前对债市为23%,平均水平为34%。

相比之下,自2019年以来,企业债类资产的复合年增长率为5%,货币市场基金类资产相对于这类资产的比率目前为28%,平均水平为38%。随着美联储未来降息,货币市场基金类资产转移到企业债的潜力要大得多。

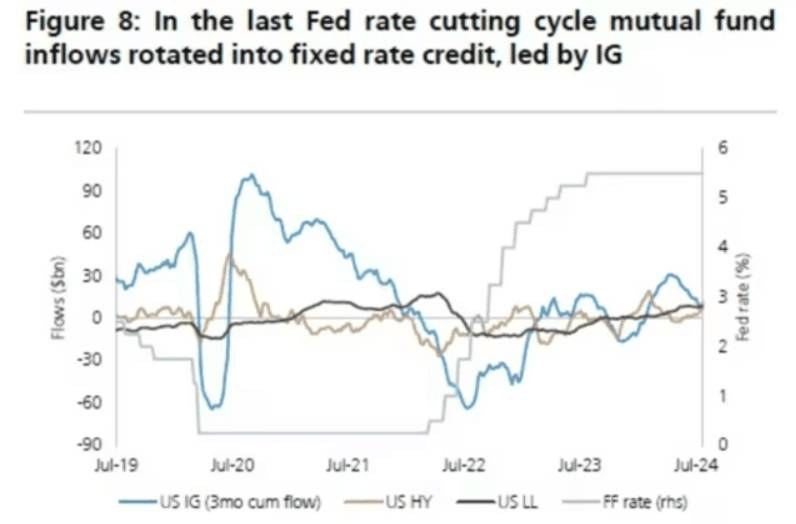

瑞银又列举,上一次美联储降息周期是在2020年,当时资金轮换到的是固定利率信贷,其中以投资级债券为首。

瑞银认为,投资者应瞄准的行业是银行、医疗保健等领域的投资级信贷,这些行业有望在2024年底和2025年上半年受益于货币市场基金中资金的流动。在高收益类信贷领域,可以关注金融、非周期性行业和运输业。

瑞银还提到,就风险而言,其分析显示,在美国经济衰退的情况下,美国高收益债券的表现不及美国投资级7-10年期和10+年期债券,而在无硬着陆情况下,美国投资级7-10年期和10+年期债券的表现不及高收益债券。

觉得好看,请点“在看”